こんにちは、コーディーです。

2019年1月20日付け週間現代の記事に、投資信託が特集されていました。

記事タイトルは「銀行が開示して判明! 投資信託「儲かる商品、損する商品」全実名」です。

冒頭、元製薬メーカー幹部(62歳)のコメントが掲載されていました。

私はSMBC日興証券で財産3分法ファンド(毎月分配型)を保有しています。これは日本株式、海外債券、国内不動産の3種類に分散投資を行う投信です。

250万円を運用に回していますが、手数料を引かれても月々2万5000円が入ってくる。年間で約30万円ですから、年利12%が実現できていることになります。

これを受けて、週間現代側は以下のとおりまとめていました。

もちろん購入時に3%の手数料を取られ、購入後も年に2%程度の信託報酬を取られることに「高すぎる」との批判もある。

だが、それを補ってあまりあるリターンを見込めるのだから、検討する価値は十分にある。

果たして本当に儲けられるファンドなのでしょうか?

<目次>

財産3分法ファンド(毎月分配型)とは

財産3分法ファンド(毎月分配型)は、日興アセットマネジメントが設定・運用している投資信託で、海外債権・J-REIT・日本株式の3つの資産クラスに投資します。

組み入れ比率は以下のとおりです。

- 海外債権:50%

(内、高利回りソブリン債券インデックスファンド35%、海外債権インデックス(ヘッジなし)マザーファンド15%) - J-REIT:25%

- 日本株式インデックス224マザーファンド:25%

多くの分配金がもらえる

この投資信託の目玉は分配金です。

2019年1月18日現在、1口あたり50円が毎月分配されます(年間600円)。

基準価額が4,207円ですので、利回りは年率14.3%です。

シミュレーション結果

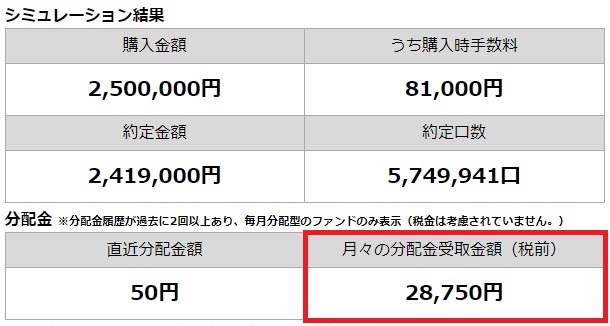

冒頭の元製薬メーカー幹部(62歳)の方は250万円で購入したとのことなので、モーニングスターのHPから分配金額をシミュレーションしてみたのがこちら。

250万円の投資で、分配金が税引き前で毎月28,750円(年間345,000円)入ってくるというのは、たしかに魅力的に映る人もいると思います。

ただ、これに魅かれてすぐに飛びつくのは危険です。

気を付けるべき点

保有しているだけで毎月安定的に分配金が入ってきたらうれしいですが、はたしてうまくいくでしょうか。

購入を検討している方は以下の点をチェックしてからでも遅くはないです。

手数料が高い

高いのは分配金だけじゃありません。以下のとおり手数料も高いです。

- 購入時手数料:3.24%(税込)

- 信託報酬:1.026%(税込)

- 信託財産留保額:0.3%

分配金再投資は資産を増やすためのセオリーですが、再投資のたびに3.24%の手数料が取られるのは厳しいですね。。

インデックスファンドの信託報酬が0.1%台に突入している昨今、財産3分法ファンド(毎月分配型)は投資対象がインデックスファンドであるのにも関わらず、この信託報酬は取り過ぎです。

基準価額が右肩下がり

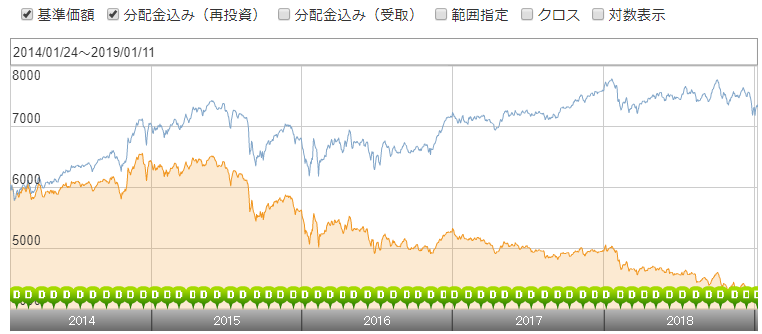

投資信託の基準価額を見てみても景色が変わってきます。

直近5年間のチャートがこちら。基準価額は見事に右肩下がりですね。 。

過去5年で30%以上も値下がりしています。

分配金を再投資したとしても大きなリターンは得られておらず、2017年からはほぼ横ばい状態です。

再投資のたびに購入手数料を払うのもリターンを悪化させる要因です。

収益だけでは分配金が支払えていない

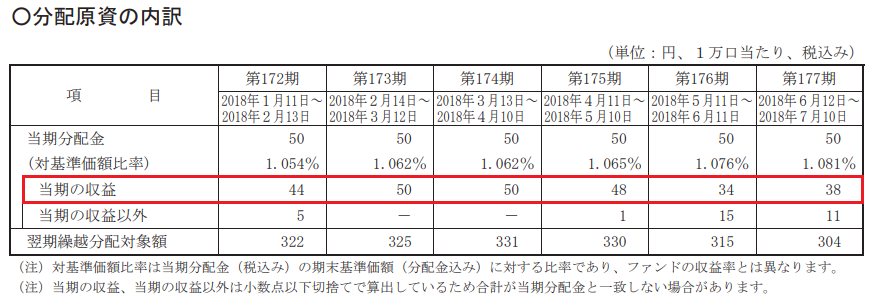

この基準価額の下落は、高い分配金の支払いが運用益からでは賄えないため、ファンドの純資産を取り崩して支払われていると見て取れます。

実際、2018年7月10日までの運用報告書を見てみると、収益を超えて分配金が支払われており、翌期繰越分配対象額も毎期減少していってます。

分配余力が少ない

分配余力を見てみると、これらの状況から約7ヵ月しかありません。

そのため、遅かれ早かれ、現在の分配金50円から減額されると予想します。。

以上のように、目先の分配金に惑わされてしまうのは危険です。

知らず知らずのうちに損失を被るハメに陥る可能性もあるので、購入前にはリスクとリターンをよく吟味することが必要です。

<関連記事>

投資信託ブロガーの投票によりベストファンドが決まるFund of the Year 2018の結果がでました。

ランキングにはやはり低コストのインデックスファンドが目白押しでした。

コーディーもインデックスファンドを選択するのが一番と考えています。

米国S&P500をベンチマークとするインデックスファンドを淡々と買っておくだけで、満足のいくリターンが返ってくると考えます。

その中でもおすすめは、最安コストを誇るeMAXIS Slim 米国株式(S&P500)です。