こんにちは、コーディーです。

2018年10月度の「ひふみのあゆみ」が公表されたので内容を読んでみると、なんと10月は過去最大のマイナスを記録していたことが分かりました。

毎日ツイッターで公表されるレオス・キャピタルからの基準価額の増減の状況を見ていればなんとなく予測はつきましたが。。

ひふみは正念場にきています。

<目次>

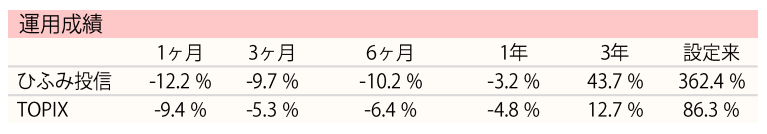

運用成績

運用成績ですが、ここ半年はTOPIXに負け続けています。

特に10月の運用成績は、TOPIX-9.4%に対し、ひふみ投信は-12.2%と、まさかの2桁マイナスです。

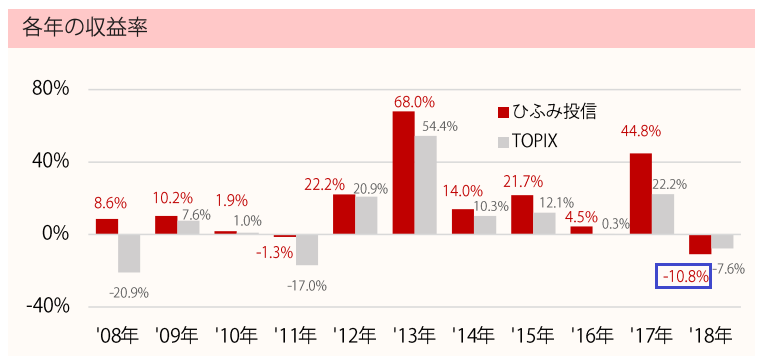

各年の収益率を見てみると、2018年は-10.8%で、ダントツのマイナス・パフォーマンスです。

2018年から制度が開始したつみたてNISAで投資を始めたような初心者の方は、いきなり苦渋を飲まされる結果に。。。

藤野社長のコメント

この負けっぷりについて、藤野社長がコメントしています。

(うれしくない方の)メモリアルな月だったので、記念にコメント全文を掲載します。

10月の運用成績は過去のひふみの運用の歴史の中でもっとも悪いもので、そのような結果になったことに対して大変申し訳なく思っております。そのようになった背景は2つあります。

1)グロース銘柄からバリュー銘柄へのまき戻し

この数年、成長性の高いグロース銘柄のパフォーマンスが好調でした。

ひふみの過去の運用もグロース銘柄の組入比率が高く、売上や利益の成長性の高い会社に投資をしていたことが背景でした。

10月はそのようなグロース銘柄を中心に大きく売り込まれ、バリュー銘柄が相対的にパフォーマンスがよい状態、いわゆるリターンリバーサルが起きました。

その結果、グロース銘柄のウエイトが高いひふみの基準価額が下がることになりました。

2)小型株から大型株へのまき戻し

同様にこの数年は大型株より中小型株が優位な展開が続いていました。

ひふみは大型株よりは中小型株の組入比率が高く、それがひふみのパフォーマンスを支えていました。

10月はそれが逆回転し、小型株より大型株が相対的にパフォーマンスがよく、それが10月のひふみの成績を押し下げることにつながりました。

ではこのようなことが起きた背景は何でしょうか。長期金利の上昇や米中貿易戦争などの影響はありますが、きっかけはなんであれ、株式のパフォーマンスが好調であり、市場全体で利益を確定したかったというような心理要因が一番大きかったと考えています。

その結果、これまで株価が上がっていたものほど売られるという結果になり、過去成績のよい企業ほど売り込まれるということになりました。

懸念をしていることは(こちらが非常に重要ですが)グローバルな景気悪化を織り込み始めているかもしれない、ということです。高値警戒感だけの売りであれば時間がたてば戻りますが、景気悪化が原因であれば景気が回復するまで株価は戻らないことになります。

当社の経済調査室の三宅のレポートによると、実態景気は日米ともに強くこれからさらに株価が売り込まれるリスクは低いと考えています。

また株価も極端に割安圏になったので、ここで弱気に転じることは危険です。

一方で、1)や2)で起きたこと、すなわちグロースからバリューへ、小型から大型へ、という流れは一定期間続く可能性も否定できないので、ポートフォリオ(ファンドの中身)については、バリューや大型株の比率を上昇させることも必要であると考えています。

米国の中間選挙の結果次第ではアメリカを中心に世界の株価は大きく変動する可能性があります。その場合も適切に対応することにより、よりよい結果になるように全力を尽くして運用をしたいと思っています。これからもひふみをよろしくお願い申し上げます。

守りながら増やせていない・・・

ひふみの特徴の一つに「守りながらふやす」というものがあります。

基準価額の上下動に伴うお客様のハラハラ、ドキドキ感をできるだけ軽減し、かつ着実なリターンを目指した「守りながらふやす」運用に挑戦します。

実際、2015年のギリシャショック時は現金比率を30%程度に高めて備える動きをしていました。

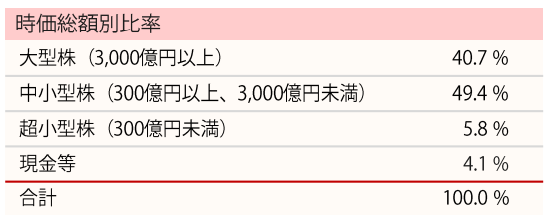

では、2018年10月はどうだったかというと、以下のとおり現金比率は4.1%でした。

9月度の現金比率は2.0%だったので若干は増やしていましたが、備え切れていたかどうかと言われると微妙なところです。

この数値を見る限り、ひふみ自身も10月は世界同時株安が発生することまでは予測できていなかったと思われます。

9月度のひふみアカデミーでは景気後退を意識していた印象がありましたが、ここまでとは思っていなかったのですね。惜しかったです。

(関連記事 ⇒ 2018年9月度のひふみアカデミーでは全体的に景気後退を意識していた印象 )

また、大きく下落した要因としてグロース銘柄に資金を集中させていたためとのことですが、その時点で守りの投資ではないですね。

ひふみは、ひふみ年金としてiDeCoにも採用されており、投資初心者の方もリタイア時に向けて毎月積み立てを行っています。

コーディーの会社の先輩もiDeCoを開始し、ひふみ年金に100%投資しています。

「お金を減らしたくはないが、預金や年金だけでは心配だから投資をしてみよう」といった人達にとって、ひふみの「守りながらふやす」方針はうってつけだったはずですが、それが実現出来なかったことは大きなマイナスポイントとして捉えられます。

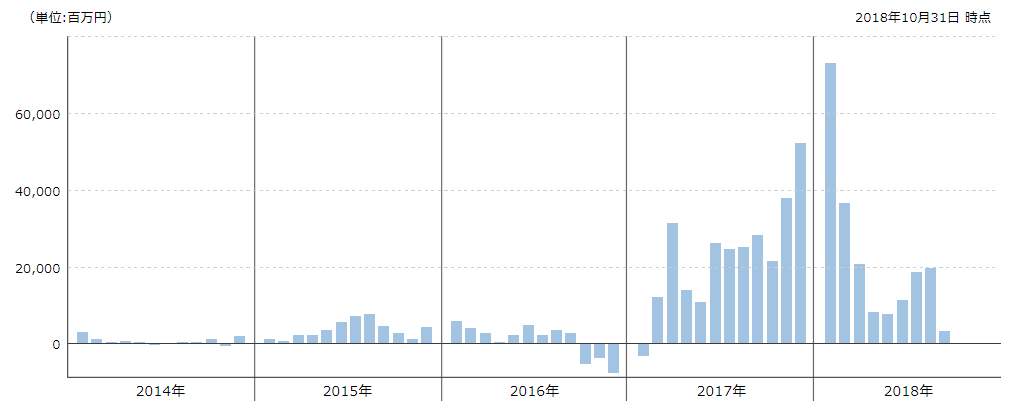

資金流出が継続するか?

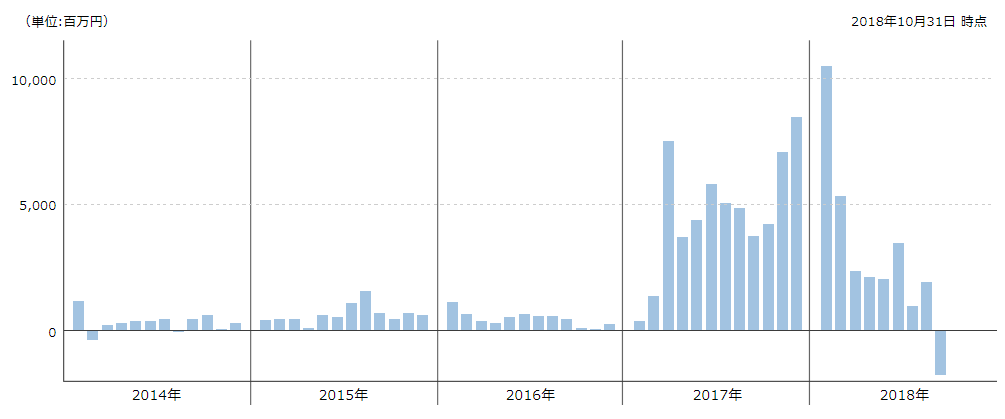

事実、ひふみから資金流出が起こっています。

ひふみには、ひふみ投信、ひふみプラス、ひふみ年金の3つのファンドがありますが、ひふみ投信が資金流出に転じてしまいました。

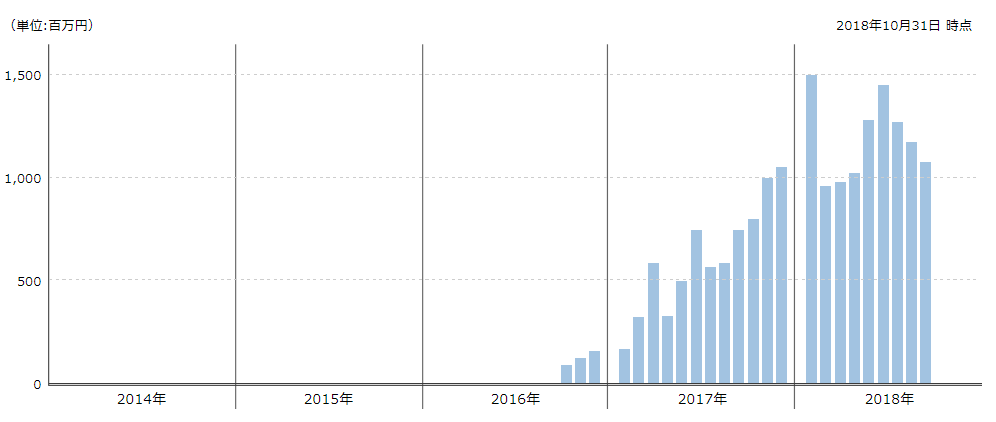

月次資金流出入グラフ

<ひふみ投信>

<ひふみプラス>

<ひふみ年金>

解約の申し出があると、ファンドは資金を投資家に返金するために、手持ちの現金がない場合は保有している株を売却してお金をつくらなければなりません。

解約が一部なら問題ないですが、多額の資金が流出してしまった場合は、資産運用どころではありません。

新たに投資しようにも資金が足らず、それにともないパフォーマンスが下がり、さらに新たな解約を呼ぶといった悪循環となります。

今回の運用報告を受けて、ひふみホルダーがどのように動くのか注意が必要です。

今後、継続的に解約が進み、資金流出が続くようであればひふみのパフォーマンスがさらに悪化する懸念があります。

投資は継続するか?

一つ気になるのが、藤野社長の「バリューや大型株の比率を上昇させることも必要」 というコメントです。

ひふみの驚異的なパフォーマンスを支えていたのは中小型株の株価上昇だったのですが、この方針から変更するとなると、期待できるパフォーマンスはTOPIXとあまり遜色のないものになってしまう可能性があります。

そうなるとインデックスファンドの数倍もの信託報酬を払うメリットがなくなってしまいます。

コーディーは、ひふみの投資方針である「将来の成長が期待できる企業に投資する」に賛同しているので積み立てているのですが、結局それも将来の大きなリターンを求めるためであるわけで、リターンがTOPIXと変わらないのであれば投資する必要性はありません。

ひふみはアクティブファンドらしくフレキシブルに運用方針を変えているので、しばらくは資金流出入状況とともに様子を見ます。

<関連記事>

ひふみはTATERU株式でも損失を被っていますし、2018年は受難の年ですね。。

東証のセミナーで聴いた藤野さんの考え方に共感できたことも投資を継続する理由の一つです。